今年の改正税法 所得税・住民税の課税方式統一

配当金を巡る3つの課税方式

上場株式の配当金が支払われる際には、所得税等が源泉徴収されます。復興特別所得税を除き、税率は、20%(所得税15%、住民税5%)です。

上場株式の配当金について総合課税を選択すると、配当控除が適用できます。上場株式の配当金について申告分離課税を選択すると、上場株式等の譲渡損失との損益通算や繰越控除の適用を受けることができます。また、申告不要(源泉分離課税)を選択することもできます。

選択の基準

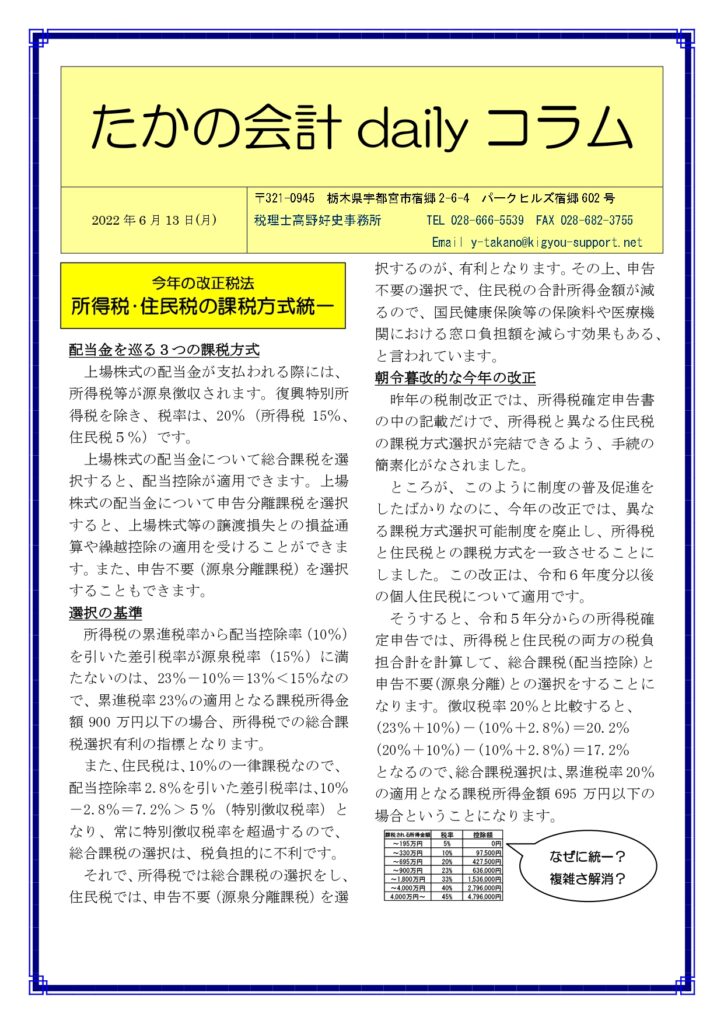

所得税の累進税率から配当控除率(10%)を引いた差引税率が源泉税率(15%)に満たないのは、23%-10%=13%<15%なので、累進税率23%の適用となる課税所得金額900万円以下の場合、所得税での総合課税選択有利の指標となります。

また、住民税は、10%の一律課税なので、配当控除率2.8%を引いた差引税率は、10%-2.8%=7.2%>5%(特別徴収税率)となり、常に特別徴収税率を超過するので、総合課税の選択は、税負担的に不利です。

それで、所得税では総合課税の選択をし、住民税では、申告不要(源泉分離課税)を選択するのが、有利となります。その上、申告不要の選択で、住民税の合計所得金額が減るので、国民健康保険等の保険料や医療機関における窓口負担額を減らす効果もある、と言われています。

朝令暮改的な今年の改正

昨年の税制改正では、所得税確定申告書の中の記載だけで、所得税と異なる住民税の課税方式選択が完結できるよう、手続の簡素化がなされました。

ところが、このように制度の普及促進をしたばかりなのに、今年の改正では、異なる課税方式選択可能制度を廃止し、所得税と住民税との課税方式を一致させることにしました。この改正は、令和6年度分以後の個人住民税について適用です。

そうすると、令和5年分からの所得税確定申告では、所得税と住民税の両方の税負担合計を計算して、総合課税(配当控除)と申告不要(源泉分離)との選択をすることになります。徴収税率20%と比較すると、

(23%+10%)-(10%+2.8%)=20.2%

(20%+10%)-(10%+2.8%)=17.2%

となるので、総合課税選択は、累進税率20%の適用となる課税所得金額695万円以下の場合ということになります。

****************** **********

税理士高野好史事務所(栃木県宇都宮市)

<個別無料相談・土日対応・レスポンスが早い>

〒321-0945 栃木県宇都宮市宿郷2-6-5-602

TEL 028-666-5539

★月1万円からの会計事務所

https://www.zeirisi-takano.com/

★相続税申告をしっかり、格安に。相続税申告サポート宇都宮

https://www.souzoku-utsunomiya.com/

★会社設立から設立後のサポートまですべてお得に

https://www.kigyou-support.net/

★創業融資なら、実績のある創業融資ラボ宇都宮

https://www.zeirisi-takano.com/support-agency

*************** ******** ******